フリーランスにおすすめの銀行口座が5分でわかる!【事業用口座を徹底解説】

フリーランスになり、「事業用の口座とプライベートの口座は分けたほうがいいの?」と疑問に思っている方も多いでしょう。結論から言うと分けるべきです!

今回はプライベートと事業用で口座を分けることのメリットや、おすすめの銀行口座4選などをご紹介します。フリーランスで銀行口座について知りたい方はぜひご覧ください。

目次

フリーランスの銀行口座ってなに?

みっちゃん

みっちゃんフリーランスの銀行口座は、プライベートの口座をそのまま使うのではなく、事業用として新たに口座を開設する必要があるのでしょうか?

税理士

税理士事業用の口座を作らなくても、プライベートの口座を事業用として利用することも出来ますよ。しかし、フリーランスになった人は事業用の口座を作るべきです!新たに事業用の口座を作ることで、さまざまなメリットがあるからです。

事業用の銀行口座のメリット

事業用の銀行口座を利用するメリットは、主に3つあります。

- 会計管理がしやすくなったりキャッシュフローがわかりやすくなる

- 会計ソフトやクレジットカードとの連携がしやすくなる

- 屋号名の銀行口座だと取引先の信頼が上がる

会計管理がしやすくなったりキャッシュフローがわかりやすくなる

プライベート用と事業用の口座を一緒にしておくと、支出がプライベートで発生したものなのか、事業の経費として発生したものなのかが、わからなくなることが多いです。

一方、プライベート用と事業用の口座を分けると、収支の管理がしやすくなるので、会計管理が楽になったり、キャッシュフローがわかりやすくなったりします。

会計ソフトやクレジットカードとの連携がしやすくなる

会計ソフトやクレジットカードと連携すると、帳簿付けが簡単にできることもメリットのひとつです。事業用の口座を作成し連携していれば、ほとんど自動で帳簿付けが終わります。会計ソフトによっては、そのまま確定申告の電子申告を行うことも可能です。

屋号名の銀行口座だと取引先の信頼が上がる

フリーランスはさまざまな企業とお金のやり取りをします。請求書を出したときや振り込みのときに、銀行口座が個人名だと「信用できる相手なのか?」と余計な不安を抱かせてしまいます。

事業用の口座では、屋号のみで開設できるものもあります。屋号を使うことで「この人はちゃんとした事業を行っている」と取引先の企業から信頼されやすくなるでしょう。

4つのおすすめ銀行口座

みっちゃん

みっちゃん事業用の銀行口座を作成するメリットは沢山あるのですね!私も開設しようと思いますが、おすすめの銀行口座はありますか?

ゆうちょ銀行

税理士

税理士銀行口座を選ぶのにあまり悩みたくない人には、ゆうちょ銀行がおすすめです!

元は郵便局ということもあり、知名度抜群で信頼性が高いからです。加えて、他の銀行と比べて店舗数も多いため、コンビニがないような小さな田舎でも利用できることも、多くの人におすすめできる理由のひとつです。

ゆうちょ銀行では屋号での口座開設が可能です。開設する際には開業届や収支内訳書などが必要となり、開設までは約1ヶ月程度時間がかかります。詳しくは公式ホームページをご覧ください。

また、ゆうちょ銀行店舗内や郵便局内にあるATMでは何回でも入出金手数料が無料、ゆうちょ銀行のオンラインサービスである「ゆうちょダイレクト」ではゆうちょ銀行宛ての振替が月5回まで手数料無料などのサービスがあります。

楽天銀行

税理士

税理士多くの企業とやり取りする可能性がある人には、楽天銀行がおすすめです!

楽天銀行は手数料無料の回数が他の銀行と比べて多いからです。楽天銀行への振り込みなら何度でも無料、ATM手数料は月最大7回まで、他行宛の振込手数料は月最大3回まで無料になります。

ATM手数料や他行宛の振込手数料の無料回数は、毎月25日時点での残高や1ヶ月間の取引回数に応じて下記の表の通りに決まります。

会員ステージに応じて、楽天ポイントの獲得倍率が上がっていくのも、楽天ユーザーにとっては嬉しいポイントでしょう。

また、屋号での口座開設が可能ですが、一度個人名義の口座を作成したあとに、事業用の「個人ビジネス口座」を開設し、開業届のコピーを提出する必要があります。口座を開設する手間が2度かかるのは楽天銀行のデメリットです。詳しい手順については、公式ホームページをご覧ください。

PayPay銀行

税理士

税理士口座開設をスマホで簡単に行いたい人には、PayPay銀行がおすすめです!

PayPay銀行では、書類の提出を含め、口座開設までの手続きをすべてスマホで行うことができます。屋号での開設も可能ですが、屋号のみでは行えず、屋号と個人名義のものになります。

銀行口座を開設するときに、デビットカードの作成も同時に行われます。事業用のクレジットカードが限度額に達してしまった万が一のことを考えると、持っていても損はないでしょう。

また、PayPay銀行では毎月最初の1回はATM手数料が無料、3万円以上であれば何度でも無料です。3万円以上振り込むことが多い人は、PayPay銀行を選ぶのがおすすめです。

住信SBIネット銀行

税理士

税理士手数料をできるだけ安くしたい人には、住信SBIネット銀行がおすすめです!

ただし、住信SBIネット銀行は屋号での開設ができないため、口座を作る場合は個人名義となります。

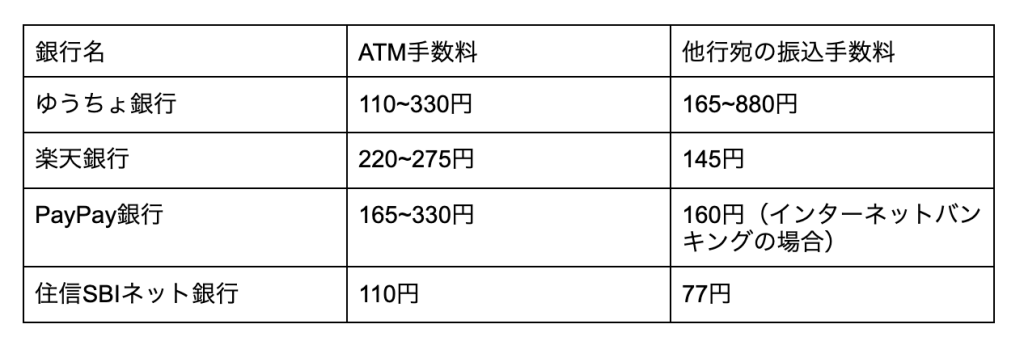

住信SBIネット銀行は、他の銀行と比べて手数料がお得です。今回ご紹介した銀行と手数料を比較しました。

他行宛の振込手数料は他の銀行と比べると、約半分の手数料です。加えて、住信SBIネット銀行宛てなら何度でも振込手数料が無料です。振り込む機会が多い人は、住信SBIネット銀行がお得でしょう。

指紋や顔などの生体認証でログインするスマート認証NEOを利用すれば、ATM手数料と振込手数料がそれぞれ月5回無料になります。加えて、月末での残高などによって決まるランクに応じて、最大月20回までATM手数料と振込手数料がそれぞれ無料になります。

- ランクごとの無料回数は以下の表の通りです。

- ランクは以下の条件によって決定します。

事業用銀行口座を選ぶポイント

みっちゃん

みっちゃん知名度が高い、振込やATMの手数料が安い、スマホで口座開設が完結できるなど、それぞれの銀行口座に特徴があるのですね。

税理士

税理士今回紹介した4つの中で、自分に合った銀行口座は見つかったでしょうか?

もし自分に合うものが見つからなかった場合は、事業用の銀行口座を選ぶポイントもご紹介しますので、ぜひ参考にしてみてくださいね。

対外的な信頼性

信頼性がないような銀行を使っていると、取引先から「この人はちゃんとした事業を行っているのか?」と不信感を抱かれるかもしれません。取引先に安心してもらうためにも、対外的な信頼性がある銀行を選びましょう。

信頼性に重きを置きたい場合は、ゆうちょ銀行などのメガバンクや地方銀行などを選ぶのがおすすめです。

利便性

税金や公共料金の支払いがスマホからできるペイジー機能がついているか、会計ソフトと連携できるかなど、銀行によって利便性が大きく変わってきます。会計ソフトによって連携できる銀行に違いがあります。会計ソフトと連携したい場合は、連携可能な銀行を選びましょう。

コスト

ATM利用や振込の際の手数料について、無条件で無料なのか、ランクなど指定の条件を達成すれば無料なのかを確認しましょう。先ほども紹介しましたが、銀行によって手数料は大きく変わってきます。

振り込みをする機会が増えそうな人は、少しでも手数料が安い銀行を選ぶのがおすすめです。

事業用銀行口座は一つである必要はない

最後に、事業用の銀行口座は一つだけという決まりはないため、目的別に複数の口座を持つのもおすすめです。開設手続きや口座管理に多少のコストはかかってしまいますが、得られるメリットは少なくありません。

対外的な信頼性のためにゆうちょ銀行を使う一方で、コスト面を重視した住信SBIネット銀行を併用するといったことも可能です。自分に合った銀行口座を選んで、賢く利用していきましょう!

まとめ

今回は、フリーランスにおすすめの銀行口座についてご紹介しました。プライベートの口座を事業用として使うことも出来ますが、新たに事業用口座を作ることで、収支管理がしやすくなったり、会計ソフト等と連携して帳簿付けが楽になったり、対外的な信頼性が得られたりとメリットが沢山あります。

新たに銀行口座を開設される際は、今回紹介した4つの銀行口座を比較したり、銀行口座を選ぶときのポイントを参考にしたりして、自分に合ったものを見つけてみてください。